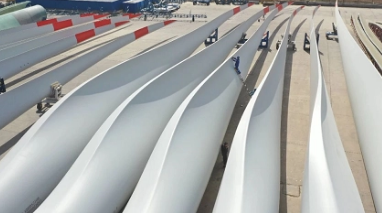

民用风电叶片是拉动碳纤维需求增长的主要引擎。碳纤维轻质且力学性能优异,广泛应用于航空航天、风电叶片、体育休闲等领域,2021年全球需求约11.8万吨,未来十年有望维持年均15%的需求增速。其中航空航天受疫情影响低迷,体育休闲平稳增长,而应用于风电叶片的碳纤维2021年全球达到3.3万吨,预计2025年达到8.06万吨,CAGR为25%。国内风电叶片所需碳纤维2021年为2.25万吨,占全球的68%,2017—2021年CAGR达到65%,预计2021-2025年GAGR为60%,得益于全球碳中和背景下风电装机的快速增长,以及叶片大型化背景下碳纤维的渗透率上升,未来风电叶片仍将是拉动碳纤维需求增长的主要引擎。

中国碳纤维产业目前处于“从有到优”阶段。全球碳纤维产业呈现美日引领、欧洲紧随,中国追赶的局面,海外巨头供应高度集中。作为国家战略物资,碳纤维技术装备一直受到严格禁运,我国碳纤维产业经过多年摸索已经实现了“从无到有”的跨越,2021年理论产能达到6.34万吨,成为全球最大产能国,今后将乘着民用需求快速增长的东风,在性能、稳定性、成本等方面继续优化,实现“从有到优”的蜕变。

风电叶片需求增长抬升大丝束原丝及碳纤维发展空间。碳纤维从丙烯腈到复合材料制备流程长,其中原丝环节技术壁垒高,碳化环节投资壁垒高,尤其是对于大丝束碳纤维,腈纶产业经验是发展大丝束碳纤维的基础。重点推荐来自于腈纶行业龙头吉林奇峰化纤,现已成长为原丝龙头的吉林碳谷,建议关注背靠吉林化纤集团,切入碳纤维赛道的粘胶长丝龙头吉林化纤,以及具备从原油到碳纤维复合材料全产业链一体化优势的上海石化。

吉林碳谷:公司原为吉林奇峰化纤的全资子公司,具有20多年腈纶产业经验,继2016年突破小丝束原丝产品之后,2019年逐步实现大丝束原丝的量产,现已形成小丝束、大丝束齐头并进的局面,具有4.5万吨/年柔性产能,是国内唯一大量外售大丝束碳纤维原丝的企业,约占国内原丝消耗的50%(其他多为碳纤维企业自备,并不外售),计划未来2-3年新增15-20万吨左右原丝产能,产能快速扩张带动业绩增长。

吉林化纤:公司具有8万吨/年粘胶长丝产能,约占全球的30%,处于龙头地位,盈利能力相对平稳,同时多方面切入碳纤维赛道,包括全资子公司凯美克的300吨/年小丝束碳纤维产能已经投产、另外一条线也在调试中;持股49%的吉林宝旌具备8000吨/年大丝束碳纤维产能,计划2025年前形成1.2万吨/年碳纤维产能;公司新建1.2万吨碳纤维拉挤板材项目;国兴碳纤维具备1万吨/年大丝束碳纤维产能,在建产能5000吨/年,未来有望注入上市公司。

上海石化:公司是中石化旗下的大型炼化一体化企业,石油产品包括汽油、航煤、柴油一直为公司主要利润来源,而合成纤维主要为腈纶产能,近年来一直为利润拖累项,公司利用盈利不佳的腈纶产能,积极向碳纤维领域延伸,具备“原油—丙烯腈—原丝—碳纤维—复合材料”全产业链一体化优势,包括1500吨/年碳纤维二期项目已建成投产,“2.4万吨原丝、1.2万吨48K大丝束碳纤维项目”已开工,计划2022年一阶段6000吨/年建成投产, 2024年全部建成投产。

风险提示:风电新增装机不及预期;碳纤维行业需求增长不及预期;产品价格大幅下行;公司项目进展不及预期。

标签:

免责声明:本文由用户上传,如有侵权请联系删除!